【第2回】IFRSに対応することで固定資産管理の実務はどうなる?

<会計と税法の違いを知るシリーズ一覧>

・第1回:会計と税法の違いを知る

・第2回:IFRSに対応することで固定資産管理の実務はどうなる?(今回)

・第3回:IFRS適用を見据えた固定資産管理と経営管理のあり方

目次

固定資産とIFRS対応

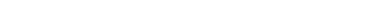

■取得原価の範囲について

日本基準では「輸入関税」「取得税」「登記費用」といった、固定資産の調達にともなう付随費用を取得原価に含めません。一方IFRSでは、これらの付随費用を取得原価に含めます。

■耐用年数について

日本基準では固定資産の経済的な利用期間を見積もり、償却年数として採用します。実務的には法人税法で定める「耐用年数表」(以下、法定耐用年数表)を採用しています。また、耐用年数の見直しは行いません。一方IFRSでは、固定資産の「経済的耐用年数」を見積もり、毎年度末に見直すことを求めています。IFRSでは税法のような他の法令や基準で定められた年数を採用するルールにはなっていません。

■取得後の測定について

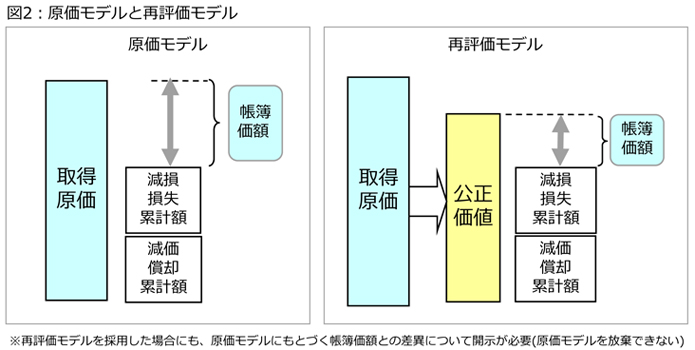

日本基準では伝統的に「原価モデル」(取得原価モデル)が採用され、取得原価の金額を耐用年数にわたって費用化していきます。一方IFRSでは、「原価モデル」と「再評価モデル」のいずれかを選択することができ、後者(再評価モデル)を採用した場合には期末ごとにその固定資産の公正価値を見積もって帳簿価額を算出します。これは伝統的な「取得原価」にもとづく会計の世界に対して部分的に「時価」の考えを盛り込んだ処理になります。

■固定資産の管理単位について

日本基準では固定資産の取得単位ごとに減価償却を行いますが、IFRSでは固定資産の「重要な構成部分」について要素を分解し、それぞれの要素毎に減価償却を行います。たとえばジャンボジェットのようにボデイ・内装部品・エンジンなどの構成要素に分解できるものはその要素ごとに経済的耐用年数を見積もって減価償却を行います。

■減損の戻入について

固定資産の実質的な価値が大きく低下した場合に帳簿価額を引き下げる処理を「減損」と呼びますが、減損の処理後に固定資産の価値が元に戻ったときの処理が異なります。日本基準ではこのような場合にそれまでの帳簿価額を戻し入れる処理(「戻入」、『もどしいれ』や『れいにゅう』と読みます)を認めていませんが、IFRSでは「減損を行わなかった場合に減価償却を継続していた場合の金額」を上限として「戻入」処理を行います。

■無形資産について

日本基準では研究開発にかかる費用は全額費用処理しますが、IFRSでは将来の販売可能性など、一定の要件を満たした場合の開発費用について無形資産として貸借対照表に計上します。

これらをまとめると以下のようになります。

IFRS適用における実務的な対応

さて、日本基準とIFRSでは会計処理の面でこのようないくつかの違いがありますが、IFRSを実務に適用するにあたりどこまで厳格に基準を適用する必要があるでしょうか?

IFRSには「原則主義」と呼ばれる考え方があります。これは「細則」としてのルールを定めない代わりに、財務報告に関する原理・原則を定めてその内容を企業側で解釈し、適切な会計処理を行うことを求める考え方です。

この「原則主義」にもとづくならば、IFRSが求める「原理・原則」に従ってそれが説明できる限り、企業側で判断して採用した会計処理が認められる余地が出てきます。

たとえば固定資産の減価償却方法として「定額法」と「定率法」があります。IFRSの導入が決定された場合、固定資産の減価償却方法をただちに「定額法」から「定率法」に変更することは必要なのでしょうか?

「IFRSでは定率法が認められない」というのはある種の誤解として流布している面があります。これに対して金融庁が2010年4月に発表した 「国際会計基準(IFRS)に関する誤解」においては、下記のように明言されています。

IFRSは、減価償却は資産の償却可能価額を耐用年数にわたって規則的に配分するものであり、償却方法は、将来的な資産の経済的便益の消費パターンを反映したものを採用しなければならないとされている。定率法と定額法との間に優劣はない。(金融庁HP:国際会計基準(IFRS)に関する誤解)

経済的耐用年数」の採用についても、その会社が「税法耐用年数」を合理的に採用した「経済的耐用年数」とするならば、「税法耐用年数」は一概に否定されることはなく、「経済的耐用年数」として受け入れられることになるでしょう。ちなみに2013年2月現在、14社の日本企業がIFRS適用済みまたは適用を表明していますが、IFRSの適用にともないほとんどの会社が「税法耐用年数」を合理的に見積もった経済的耐用年数として採用しています。 ある会計処理を採用するかどうか検討するにあたり、

- IFRSが定義する原理原則に合致していること

- 原理原則に合致していることを合理的な理由付けがあり、説明できること

を満たしていれば、その会計処理を企業が採用することは合理的に認められることになります。この点を正しく理解し、自社に適用する会計処理が問題ないものかどうかを検証しながら導入していきましょう。

また「償却方法」や「償却年数」について、IFRSでは毎年度末に見直すことを求めています。IFRSにもとづく財務報告を行うにあたって、その企業の経済的な実態を反映するように処理することを求める、という考え方に立てばこれはある意味当然のことといえます。

「再評価モデル」の採用についてはどうなるでしょうか。毎年度末ごとに固定資産の「公正価値」を見積もって帳簿価額を計算する考え方ですが、この処理を行うには

- 公正価値の見積もり

- 公正価値にもとづく帳簿価額の計算

- 原価モデルにもとづく帳簿価額との比較

という新たな作業が発生します。特にIFRSでは「再評価モデル」を採用している場合においても「原価モデルにもとづく帳簿価額との差額」を計算し、財務報告に反映することを求めているため、実質的には

- 原価モデル」と「再評価モデル」の二者択一ではなく、

- 「原価モデル」に加えて「再評価モデル」による追加的な作業を行うことは避けられず、実務的な負担も大きくなってしまいます。

これらの点に留意しつつ、固定資産について「再評価モデル」を適用するかどうかを慎重に判断する必要があります。日本企業の場合は長期にわたって保有している固定資産が多いこともあり、最新の価値を財務諸表に反映する機会はより多く発生すると考えられます。

以上、IFRS適用における固定資産管理の留意点について解説しました。

第3回では、IFRS適用を視野に入れた固定資産管理の経営管理への応用について解説します。

(第2回おわり)

※本コラムの内容は、執筆時点の情報に基づいています。

執筆者:株式会社 クレタ・アソシエイツ 公認会計士 原 幹

井上斉藤英和監査法人(現 あずさ監査法人)にて、会計監査および連結会計/事業管理システムの導入コンサルティングに従事。NTTデータシステムデザイン(現 クニエ)などを経て、2007年に会計/IT領域のコンサルティング・アウトソーシングを行う株式会社クレタ・アソシエイツを設立し、代表取締役に就任。「経営に貢献するITとは?」というテーマをそのキャリアの中で一貫して追求し、公認会計士としての専門的知識および会計/IT領域の豊富な経験を生かし、多くのコンサルティングプロジェクトに従事する。講演および著書・訳書多数。