【第3回】IFRS適用を見据えた固定資産管理と経営管理のあり方

<会計と税法の違いを知るシリーズ一覧>

・第1回:会計と税法の違いを知る

・第2回:IFRSに対応することで固定資産管理の実務はどうなる?

・第3回:IFRS適用を見据えた固定資産管理と経営管理のあり方(今回)

目次

経営管理の側面から見た固定資産管理

固定資産は通常の支出に比べると多額にわたり、その効果も長期に及ぶことから経営への影響が小さくありません。そのため、将来の業績獲得につながる効果的な固定資産投資を行う必要があります。

固定資産の投資効率を判断する指標として「投資キャッシュ・フロー」が使われます。大量の固定資産を反復的に投資・運用するような業態の場合、短いタイミングで多くのキャッシュ・フロー負担が発生することで会社の財務安定性が脅かされます。このような局面では、投資に係るキャッシュ・フローの負担を折り込みながら投資計画を検討する視点を外すことができません。

ここでは経理処理としての「固定資産調達」と「減価償却」に加えて、経営資源の最適化につながるように「キャッシュ・フロー」の視点も加えて検討してみましょう

固定資産投資のシミュレーション

固定資産の減価償却費は、「非現金支出費用」の代表格とされます。ここで「非現金支出費用」とは、 「費用として発生するが、現金の支出がないため実質的に現金を留保する効果を持つ費用」のことで、「内部留保」とも呼ばれます。減価償却費を計上すると会計上の費用にはなりますが、実際に現金が出て行くわけではないため、キャッシュを温存するのと同じ効果を生みます。固定資産投資においては、この「非現金支出費用」を効果的に折り込んで投資計画を検討します。

・機械装置の取得価額:500万円

・投資の時間価値を無視する

・税法耐用年数:10年

というケースにもとづいて、それぞれのシナリオを考えましょう。

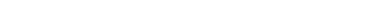

■シナリオ1:固定資産支出+税法耐用年数

具体的に固定資産投資とキャッシュ・フローがどのような関係を持つかシミュレーションしていきます。以下の前提で「機械装置」を調達する局面を考えます。

・減価償却方法:定率法

・償却年数:10年(税法耐用年数)

・修繕等を想定しない

この場合のキャッシュ・フローの動きは、下記のようになります

この結果、キャッシュ・フローの収入と支出の差額を現す正味のキャッシュ・フロー(純キャッシュ・フロー)は5年間で累積すると△118万円になり、5年目では投資回収できていないことがわかります。このように、非現金支出費用の効果が年次の経過とともに少なくなっていきます。

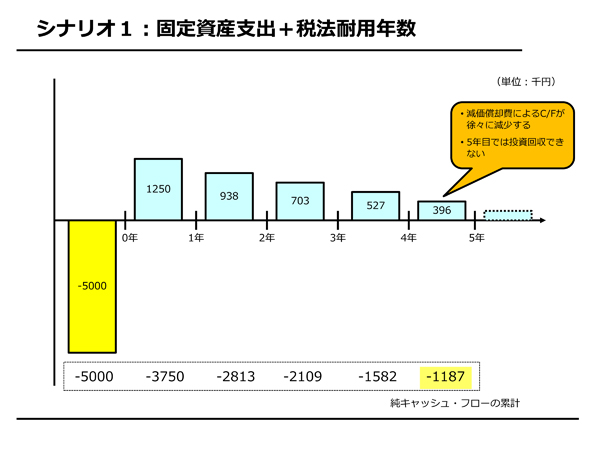

■シナリオ2:固定資産支出+税法耐用年数+修繕支出

シナリオ1では修繕等の支出を想定しませんでしたが、実際の固定資産投資では経年劣化にともなう修繕を想定して投資計画を作成します。

・減価償却方法:定率法

・償却年数:10年(税法耐用年数)

・修繕等を想定する

この場合のキャッシュ・フローの動きは、下記のようになります。

この結果、5年目の純キャッシュ・フロー累計は△368万円になり、5年目では投資回収できていないことに加え、修繕支出が負担になっていることがわかります。一方で「徐々に増加する修繕費用」と「徐々に減少する減価償却費」が合算され、キャッシュ・フローへの負担がより大きくなります。

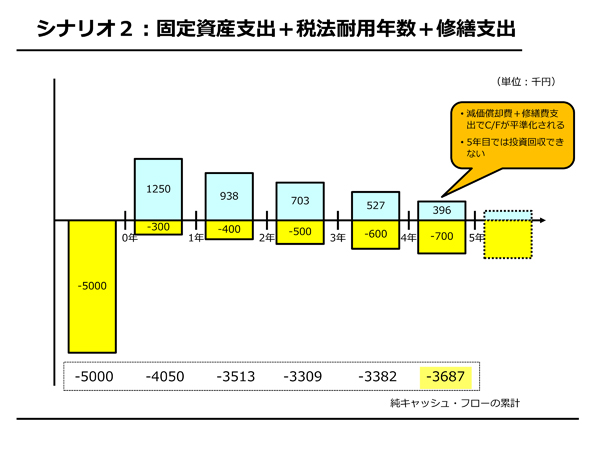

■シナリオ3:固定資産支出+戦略的耐用年数

さらに、経年劣化に伴う修繕に加え、実際の利用期間を戦略的に設定するケースを考えます。通常は減価償却にあたり税法耐用年数を採用しますが、実際の利用期間はより短く設定した「戦略的耐用年数」を採用し、投資回収を早めに図っていきます。また、投資計画を考える上で計算を簡略化するため、減価償却方法は「定額法」を採用します。

・減価償却方法:定額法

・償却年数:5年(経済的耐用年数)

・修繕等を想定しない

この場合のキャッシュ・フローの動きは、下記のようになります。

この結果、5年目の純キャッシュ・フロー累計は0円になり、5年目ですでに投資回収できていることがわかります。このように、耐用年数が短縮されることで短期間に多くのキャッシュ・フローを生み、早期の投資回収が図れます。

このような早期回収を図る投資計画にすることで、キャッシュ・フローをより多くかつ早く次の投資につなげることができます。なお財務会計上の仕訳をこのように行うと税務上の課税所得との違いが起きるため、法人税申告書での調整が必要になります。

このように、固定資産投資にあたっては純キャッシュ・フローがどのように推移するかを税額の推移も含めて予測し、その影響をシミュレーションすることになります。本ケースのように、

・財務会計目的においては主に税法耐用年数を採用する

・管理会計目的においては経済的耐用年数を採用する

などと使い分けることで、それぞれ異なる計算結果を得ることになります。財務会計目的の場合は日本基準とIFRSとの使い分けが必要になることも考えられます。

固定資産投資のシミュレーションを行うことで、

・キャッシュ・フロー負担の予測

・新規/継続投資や修繕のタイミングの見極め

・非現金支出費用の最適化

・事業収益との対応付け

などの判断を効果的に進めることができます。固定資産管理システムにおいても、このような多面的なシミュレーションを行って固定資産投資を最適化する判断材料を提供していくことが求められてくるでしょう。

新しいリース会計の考え方

日本でリース会計が導入された1992年以降、長きにわたって続けられてきたリース会計の処理方法が大きく変わろうとしています。従来の方法では、リースされる資産の所有権が実質的にユーザーに移転するかどうかによって、その形態を

・所有権移転ファイナンス・リース

・所有権移転外ファイナンス・リース

・オペレーティング・リース

に分類します。そのうえで「実質的に売買したものとみなして処理する方法」と「賃貸借したものとして処理する方法」に区分して処理する方法が採用されています。特に「所有権移転外ファイナンス・リース」においては例外的に「賃貸借処理」が認められていたため、貸借対照表(バランスシート)にリース資産を計上しない「オフバランス」処理が広く認められてきました。

これに対し、IFRSで近々導入されようとしているのは、リース資産を

・リースする資産そのもの(リース原資産)

・リース資産を利用する権利(リース使用権)

の2つに分離し、「リース使用権」をユーザー企業(リースした企業)の貸借対照表に計上する(オンバランス)という方法です。

この方法によると、従来の「ファイナンス・リース」「オペレーティング・リース」の区分によることなく、使用権を持つリース契約はすべて「オンバランス」処理になるため、従来認められてきた「オフバランス」がほとんどなくなることが予想されます。

リース資産が「オンバランス」を強制されると、実質的に自社で資産を持つことと変わらなくなるため、固定資産の調達形態を「リース」から「購入」に移管する可能性も出てきます。この結果、固定資産が「オンバランス」になる=総資産が増加することによりROA(総資本利益率)やROE(株主資本利益率)の低下につながるため、経営判断としては慎重な検討が必要になります。

リース資産を購入に切り替えるのであれば、先の例のように投資回収サイクルを最適化するためのシミュレーションが必須になり、より将来投資分析をさまざまなパターンで行う必要が出てきます。投資キャッシュ・フローは投資家に開示する財務諸表において重要な項目でもあり、その面でもより高度な固定資産管理が求められてくるでしょう。

以上、3回にわたり固定資産管理に関連するトピックスについて解説しました。IFRS適用がすぐそこまで迫っている状況を踏まえ、業務の見直しと効果的なシステム化に向けた準備を進めていきましょう。

(第3回おわり)

※本コラムの内容は、執筆時点の情報に基づいています。

執筆者:株式会社 クレタ・アソシエイツ 公認会計士 原 幹

井上斉藤英和監査法人(現 あずさ監査法人)にて、会計監査および連結会計/事業管理システムの導入コンサルティングに従事。NTTデータシステムデザイン(現 クニエ)などを経て、2007年に会計/IT領域のコンサルティング・アウトソーシングを行う株式会社クレタ・アソシエイツを設立し、代表取締役に就任。「経営に貢献するITとは?」というテーマをそのキャリアの中で一貫して追求し、公認会計士としての専門的知識および会計/IT領域の豊富な経験を生かし、多くのコンサルティングプロジェクトに従事する。講演および著書・訳書多数。