軽減税率制度の企業の影響と対応等

<消費税の軽減税率制度の概要と対応シリーズ一覧>

・第1回:軽減税率制度の概要

・第2回:帳簿・請求書等の記載・保存の要件等

・第3回:軽減税率制度の企業の影響と対応等(今回)

目次

軽減税率制度が影響する業務機能と業種の関係

軽減税率制度は程度に差異はありますがすべての業種で何らかの影響があり、業務機能と業種のマトリックスで影響の程度を示すと図表1のようになります。

図表1 業務機能、業種と軽減税率の影響

| 飲食料品・新聞の仕入販売を 行う業種 | その他の業種 | |

| 一般会計 | 影響大 | 影響大 |

| 販売・債権管理 | 影響大 | 影響小 |

| 仕入・債務管理 | 影響大 | 影響小 |

| 経費管理 | 影響大 | 影響大 |

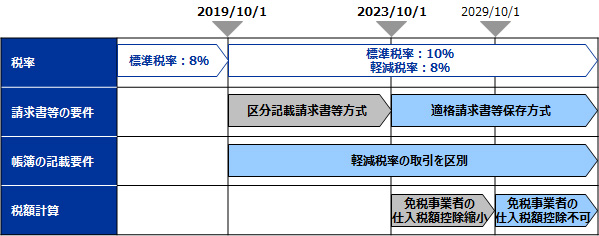

また第2回で説明した要件について適用時期とともに示すと、図表2のようになります。

図表2 軽減税率要件と適用時期

対応を進める上では、区分記載請求書等方式等開始前である2019年9月30日までと、適格請求書保存方式等開始前である2023年9月30日までの2回の期限があります。

上記の区分を踏まえ、以下各節で検討事項と対応例を説明します。なお、コード体系やシステム構成等の環境が各企業で異なるため、対応は例示であることにつき、ご留意ください。

一般会計業務及び関連システムの検討事項と対応

すべての業種で、第2回で説明した帳簿の記載要件の充足と税額計算に必要な区分、項目を満たした仕訳情報の入力・保持が必要となります。

<2019年9月30日までに対応が必要な事項>

(a)税率コード

- 税率別に税率コードを追加します。一般的な会計システムでは複数税率の設定は既に可能ですが、今回の留意事項として、軽減税率制度前後で同じ8%でも国税の消費税率と地方消費税率の内訳が変更されることが挙げられます(第1回参照)。申告計算上で軽減税率前後の取引額、消費税額を区別して集計する必要がありますので、税率8%のコードを軽減税率前後で分ける対応が考えられます。

(b)仕訳情報

- 仕訳情報において、税率コード、取引額、消費税額の保持が必要です。

- 帳簿には「軽減税率の対象品目である旨」についての記載が必要ですが(第2回参照)、税率区分での税率表示や税率コードの記載でもよいとされています(国税庁軽減税率Q&A(個別事例編)(2017年1月改訂)問83の答)。一般的な会計システムではこれらの表示は既に可能なため、多くの企業では特段の対応は必要ないと考えられます。

(c)消費税申告書・付表作成の基礎情報

- 申告書・付表作成に必要な情報を収集できるように、消費税関係の帳票で複数税率での取引額、消費税額の表示が可能かどうか確認し、改修の必要性を検討します。

- 第2回で述べたように免税事業者からの仕入について仕入税額控除が段階的に縮小・不可となるため、取引先が適格請求書等発行事業者か免税事業者かを区別して取引額、消費税額を集計できるようにする必要があります。適格請求書等発行事業者か免税事業者かは受領した請求書等での登録番号の有無で識別されます。なお、税額計算上は登録番号そのものを仕訳情報で保持するまでの必要なく、適格請求書等発行事業者と免税事業者の区別ができればよいと考えられます。なお、取引先に免税事業者が存在せず、将来的にも存在しないと見込まれる場合には対応しなくてよいため、取組み前に免税事業者の有無の確認が必要です。

- 取引先(仕入先、経費支払先)が適格請求書等発行事業者か免税事業者かの区別を毎回入力する仕組みとした場合、入力漏れ、入力ミスが発生する危険性があるため、これを抑制するべく取引先コードの属性として適格請求書等発行事業者か免税事業者かの区分(または登録番号そのもの)を保持することが考えられます。これは仕入・債務管理業務、経費管理業務の関連システムの仕入先コード、経費支払先コードについても同様にいえます。なお、免税事業者が適格請求書等発行事業者に切り替わる(逆もある)ことは考慮が必要です。

- 免税事業者の仕入について仕入税額控除の縮小・廃止となることから(第2回参照)、消費税申告書様式・付表類の改正が予想されます。改正後の申告書様式・付表類にあわせて帳票表示項目の見直しの必要性を検討します。

<2023年9月30日までに対応が必要な事項>

(a)仕訳情報

(b)取引先コード

(c)消費税申告書・付表作成の基礎情報

販売・債権管理業務及び関連システムの検討事項と対応

すべての業種で請求書等の要件への対応が必要となります。

加えて軽減税率対象品目である飲食料品・新聞の販売を行う業種(小売業、卸売業、飲食サービス業、食品製造業等)では軽減税率の対象品目の識別、商品マスタの設定、売上明細情報での税率別の取引額、消費税額の保持、税率別を考慮した入力業務のトレーニング等の対応も必要となります。

① すべての業種で対応が必要な事項

<2019年9月30日までに対応が必要な事項>

(a)請求書等の記載項目

- 区分記載請求書等保存方式の要件(税率別の取引額等)に対応した請求書等を発行できるように改修を行います。

- 月末以外が請求書締日の場合、区分記載請求書等保存方式への切り替え月の請求書発行、表示対応について検討する必要があります。

<2023年9月30日までに対応が必要な事項>

(a)請求書等の記載項目

- 適格請求書等保存方式の要件(登録番号の記載等)に対応した請求書等を発行できるように改修を行います。

- 月末以外が請求書締日の場合、適格請求書等保存方式への切り替え月の請求書発行、表示対応について検討する必要があります。

② 飲食料品・新聞の販売を行う業種のみ対応が必要な事項

<2019年9月30日までに対応が必要な事項>

(a)対象品目の識別

- 販売する商品について標準税率か軽減税率か識別する必要があります。軽減税率の対象品目は詳細な取扱いについての要望が諸団体から今なお提出され続けている要件の一つであり、法令、通達その他の取扱いについて最新の情報を踏まえて検討する必要があります。

- 一体資産で軽減税率対象になるのは、税抜金額1万円以下かつ食品の価額の占める割合が3分の2以上のもののみであるため(第1回参照)、税務調査時の説明対応も考慮し判定手順・利用資料について具体化し、判定実施者の習熟を図ることが重要となります。

(b)商品マスタ等の設定

- 請求書等で「軽減税率の対象品目である旨」の表示を行うため、商品マスタ等について税率区分を保持できるように関連システムの改修を行う必要があります。

(c)POS・レジスター等

- 複数税率の取引を区別して入力できるか、区分記載請求書等の要件(税率別の税率額等)に対応したレシート等を発行できるかをメーカーに確認し、バージョンアップ・改修・買換え等の対応を検討します

- 中小企業支援法に規定する中小企業者(みなし大企業除く)は、所定の要件を満たすレジの導入又は改修を行った場合、軽減税率対策補助金を受けることができます。

- 店頭でテイクアウトか店内飲食かの判定が必要となる店舗では、応答のマニュアルを整備し、現場教育を行う必要があります。 商品を都度入力するレジスターを使用している場合には税率を区別した入力について入力担当者の習熟が重要となります。

(d)受発注システム・EDI

- 送受信データが区分記載請求書等の要件(税率別の取引額等)に対応しているか仕様を確認し、バージョンアップ・改修・買換え等の対応を検討します。

- 中小企業支援法に規定する中小企業者(みなし大企業除く)は、条件を満たす改修・入替を行った場合、軽減税率対策補助金を受けることができます。

(e)値札、メニュー等の更新

- 複数税率による混乱を回避するため値札、メニュー等の表記についても軽減税率を踏まえた記載が検討されます

- テイクアウト、店内飲食が混在する店舗では、軽減税率と標準税率の両方の取引額・消費税額を表示することも考えられます。 なお、総額表示義務は現在緩和されていますが2021年3月31日で緩和措置が終了します。

(f)売上値引等(控除項目)の対応

- 売上値引等(控除項目)を税率別に区別できるか、区別できない場合にどのように計算・計上するかを検討します。例えば、標準税率対象である酒類と軽減税率対象である食品が一括で値引き販売されるようなケースでは、値引額を値引前の商品価格比率で按分して軽減税率対象と標準税率対象の取引額に分けることになります。計算のシステム化及び請求書等での表示について検討が必要です。

- 売上値引等(控除項目)については請求書等での税率別表示方法も検討が必要です。

(g)売上明細情報

- 複数税率の商品は、税率別に取引額、消費税額を入力する必要があります。例えば、従来は飲料販売と入力していたが、税率別の入力が必要になるため酒類販売と酒類以外の販売を分けて入力するケースです。

- 複数税率になることで消費税の端数処理方法への影響を検討する必要があります。

(h)売上情報の一般会計システム連携

- 一般会計システム上で税率別に取引額、消費税額を集計できるように売上情報を連携します。なお、過去の税率変更時の対応として既に可能な企業も多いと考えます。

<2023年9月30日までに対応が必要な事項>

(a)POS・レジスター等

- 適格簡易請求書等の要件(登録番号の記載等)に対応したレシート等を発行できるかをメーカーに確認し、バージョンアップ・改修・買換え等の対応を検討します

(b)受発注システム・EDI

- 送受信データが適格請求書等の要件(登録番号の記載等)に対応しているか仕様を確認し、バージョンアップ・改修・買換え等の対応を検討します。

- なお、中小企業支援法に規定する中小企業者(みなし大企業除く)は、条件を満たす改修・入替を行った場合、軽減税率対策補助金を受けることができます。

仕入・債務管理業務及び関連システムの検討事項と対応

すべての業種で適格請求書等発行事業者と免税事業者を区別した仕入情報の対応が必要となります。 加えて、飲食料品の仕入を行う業種(小売業、卸売業、飲食サービス業、食品製造業等)では受領した請求書等の記載要件不備への対応、複数税率の仕入情報管理の対応が必要となります。

① すべての業種で対応が必要な事項

<2019年9月30日までに対応が必要な事項>

- 飲食料品の仕入を行う業種では②に記載の対応がありますが、それ以外の業種では軽減税率対象品目の仕入の対応は次節の経費業務にて記載します。

<2023年9月30日までに対応が必要な事項>

- 適格請求書等がインボイス方式によるものであること(第2回参照)に伴い、適格請求書等発行事業者と免税事業者の区別に関わる対応が必要となります。

(a)仕入明細情報

- 取引先(仕入先)が適格請求書等発行事業者か免税事業者かを区別して仕入明細情報を入力する必要があります。適格請求書等発行事業者か免税事業者かは受領請求書等での登録番号の有無で識別されます。なお、取引先(仕入先)に免税事業者が存在せず将来的にも存在しないと見込まれる場合には、次の(b)仕入情報の一般会計システム連携を含め対応しなくてよいため、取組み前に免税事業者の有無の確認が必要です。

(b)仕入情報の一般会計システム連携

- 一般会計システム上で適格請求書等発行事業者からの仕入か免税事業者からの仕入かを区別して取引額、消費税額を集計できるように仕入情報を連携します。

② 飲食料品の仕入を行う業種のみ対応が必要な事項

<2019年9月30日までに対応が必要な事項>

(a)受領した請求書等に記載要件不備がある場合の対応

- 区分記載請求書等保存方式では、取引先(仕入先)から受領した請求書等に「軽減税率の対象品目である旨」、「対価の額(税率毎に集計した税込額)」の記載がない場合、この2項目に限り仕入側の事業者が追記して要件を充足することが認められます(第2回参照)。請求書等の再発行を受けない(または受けられない)のであれば、仕入側の事業者が仕入税額控除の要件を充足するためには追記をしなければならないといえます。項目の不備の検証担当部門及び追記担当部門について決定し、運用に習熟する必要があります。

- 受領した請求書等にしたがい、税率別に取引額、消費税額を入力する必要があります。入力画面上や入力結果出力帳票で税率別の取引額、税額が集計表示されるようになっていると、入力チェック時の請求書等との照合が容易となります。

- 税率を区別した入力について入力担当者の習熟が重要となります。

- 仕入値引等(控除項目)を受領した請求書等にしたがい、税率別に入力する必要があります。

- 一般会計システム上で税率別に取引額、消費税額を集計できるように仕入情報を連携します。なお、過去の税率変更時の対応として既に可能な企業もあると考えられます。

- 区分記載請求書等保存方式では、取引先(経費支払先)から受領した請求書等に「軽減税率の対象品目である旨」、「対価の額(税率毎に集計した税込額)」の記載がない場合、この2項目に限り仕入側の事業者が追記して要件を充足することが認められます(第2回参照)。請求書等の再発行を受けない(または受けられない)のであれば、仕入側の事業者が仕入税額控除の要件を充足するためには追記をしなければならないといえます。項目の不備の検証担当部門及び追記担当部門について決定し、運用に習熟する必要があります。

- 受領した請求書等にしたがい、税率別に取引額、消費税額を入力する必要があります。入力確認にあたり、入力画面上や入力結果出力帳票で税率別の取引額、消費税額が集計表示されるようになっていると、入力チェック時の請求書等との照合が容易となります。

- 税率を区別した入力について入力担当者の習熟が重要となります。

- 一般会計システム上で税率別に取引額、消費税額を集計できるように経費情報を連携します。なお、過去の税率変更時の対応として既に可能な企業も多いと考えます。

- 取引先(経費支払先)が適格請求書等発行事業者か免税事業者かを区別して経費明細情報を入力する必要があります。適格請求書等発行事業者か免税事業者かの区別は受領した請求書等での登録番号の有無で識別されます。なお、取引先(経費支払先)に免税事業者が存在せず将来的にも存在しないと見込まれる場合には、次の(b)経費情報の一般会計システム連携を含め対応しなくてよいため、取組み前に免税事業者の有無の確認が必要です。

- 一般会計システム上で適格請求書等発行事業者への支払か免税事業者への支払かを区別して取引額、消費税額を集計できるように経費情報を連携します。

(b)仕入明細情報

(c)仕入値引等(控除項目)の対応

(d)仕入情報の一般会計システム連携

<2023年9月30日までに対応が必要な事項>

特段の対応なし。

経費管理業務及び関連システムの検討事項と対応

すべての業種で会議費、交際費、新聞図書費等の科目で複数税率の取引が発生する可能性があるため、受領した請求書等に記載要件不備への対応、複数税率の経費情報管理の対応が必要となります。また税率を区別した入力について入力担当者の習熟が必要となります。

<2019年9月30日までに対応が必要な事項>

(a)受領した請求書等に記載要件不備がある場合の対応

(b)経費明細情報

(c)経費情報の一般会計システム連携

<2023年9月30日までに対応が必要な事項>

(a)経費明細情報

(b)経費情報の一般会計システム連携

おわりに

軽減税率制度は上場企業から個人事業主まで幅広く関わる制度となります。軽減税率対象品目の区別や請求書等の取扱いについては、税制改正時にも多くの議論が行われてきました。しかし具体的な取引に照らすとなお不明な点は多いことや、関係者が零細事業者・個人事業主にまでにわたる制度としては複雑であることから、諸団体からより詳細な取扱いの公表や緩和措置の要望が出ています。

したがって、最新の法律、通達その他の文書を参照しながら検討を進めることが重要となります。

業務・システム面では幅広い影響があり、現場の軽減税率対象品目の判定や、売上・仕入・経費の入力担当者の習熟及びシステム対応のため、十分な対応期間の確保が必要となります。

<注意事項>

今回の内容は、2017年4月30日現在公表済の法律、通達等に基づいております。軽減税率は新たな制度であり、実施を控え今後も重要な内容を含む追加の通達等が公表されることが想定されますので、ご注意ください。

<今回のまとめ>

◆すべての業種で軽減税率への対応は必要である

◆一般会計、販売、仕入、経費の全般にわたり影響・検討事項がある

◆区分記載請求書等開始前2019年9月30日までと適格請求書保存方式等開始前2023年9月30日までの2回が対応期限となる

◆税率別入力が適切に行われるよう入力担当者の習熟が必要となる

㈱ビジネスブレイン太田昭和

コンサルティング本部

CPA室