消費税改正が業務システムに与えるインパクト(1)

【第1回】消費税改正の概要と業務システム (2013年07月23日執筆)

<消費税改正が業務システムに与えるインパクト>

・第1回:消費税改正の概要と業務システム(今回)

・第2回:目の前に迫った消費税改正。対応に向けて何を準備するか(今回)

目次

消費税のしくみ

すでに周知のとおり、消費税法が平成9年(1997年)の「消費税率の改正(3%から5%へ)」、平成16年(2004年)の「総額表示導入」に続き約10年ぶりに大幅改正されることになりました。平成24年(2012年)6月26日に衆議院で可決された

「社会保障の安定財源の確保等を図る税制の抜本的な改革を行うための地方税法及び地方交付税法の一部を改正する法律」

にもとづき、平成26年(2014年)4月1日より改正消費税法が施行されます。通称「社会保障と税の一体改革」関連法案としてメディアでも多く報道がなされましたので、ご記憶の読者も多いと思います。

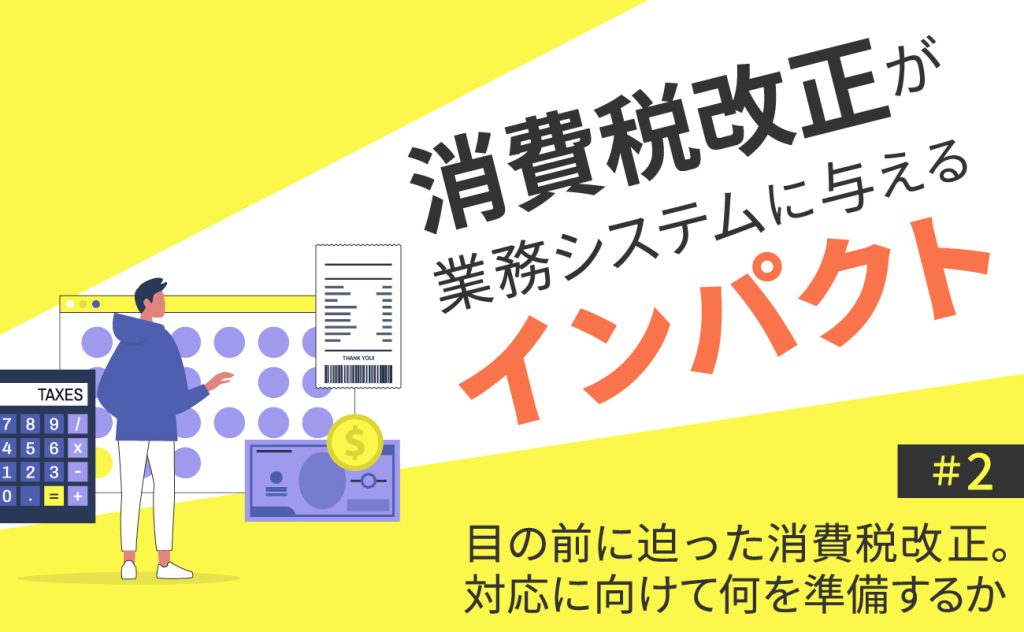

今回の消費税法改正の目玉は平成9年に続く「消費税率の改正」であり、「5%から8%へ」「8%から10%へ」という二段階で税率の変更が行われる予定です。

ここで「消費税」のしくみを改めて理解しておきましょう(ハイライトしたキーワードは、消費税のしくみを押さえるうえで必須の考え方なので注意してください)。

「消費税」は、「間接税」の代表的なしくみとして世界中で広く利用されています。「物」や「サービス」を消費するという行為に対して課税が行われ、所得水準などの違いにかかわらず、消費を行った都度その対象者に「広く薄く」課税するしくみです。日本の消費税法では一部の例外を除き「国内取引」に対する課税として消費税が課されています。

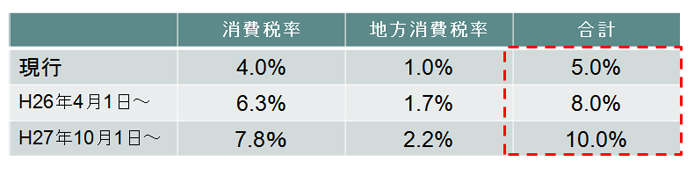

消費税は消費するそれぞれの段階で発生するため、対策をとらなければ商流の後半に行くほど多くの税負担が発生してしまいます。そこで消費税法では「多段階累積控除」というしくみを利用して消費税の累積が発生しないようにする「仕入税額控除」というしくみを使っています。「仕入税額控除」とは、消費税の課税対象となる仕入(課税仕入)に係る消費税を、課税対象となる売上(課税売上)に係る消費税から控除して、事業者間での納税負担を平準化するためのしくみです。

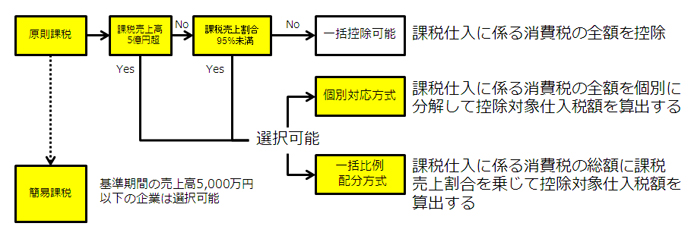

仕入税額控除については、もう少し踏み込んだルールがあります。「原則課税」という枠組みの中では実は「課税仕入に係る消費税」を全額控除できるわけではなく、一定の基準を満たした場合にのみ「課税仕入に係る消費税」を全額控除できます。これは、あらゆる場合に全額控除を認めることでその会社の税負担が不公平になることを回避するためのしくみです。

では「課税仕入に係る消費税」はどのように扱われるのでしょうか。「課税仕入に係る消費税額」のうち、「課税売上から控除する消費税(控除対象仕入税額)」を計算する方法には「個別対応方式」と「一括比例配分方式」の二種類があります。

「個別対応方式」

この方法は、課税仕入の内容を

(a)課税売上に対応して発生するもの

(b)非課税売上に対応して発生するもの

(c)課税売上・非課税売上のそれぞれに共通して発生するもの

の3種類(税区分)に分解します。そのうえで

(a)については全額を控除する

(b)については全額控除しない

(c)については課税売上割合(総売上高に対する課税売上の割合)に応じて控除対象仕入税額を按分計算する

という方法です。この方法によれば、「控除対象仕入税額」をより実態に合ったものとして計算することができます。一方で、その計算は非常に煩雑になります。

「一括比例配分方式」

この方法は、課税仕入の方法を分解せず、課税売上割合に応じて控除対象仕入税額を按分計算する方法です。この方法によれば、「控除対象仕入税額」を簡便な計算式で計算することができます。

「個別対応方式」では、取引種類や勘定科目ごとに消費税区分を設定するのが煩雑なため、簡便な「一括比例配分方式」が多くの企業で採用されています。

法人間取引における消費税の扱いと端数処理

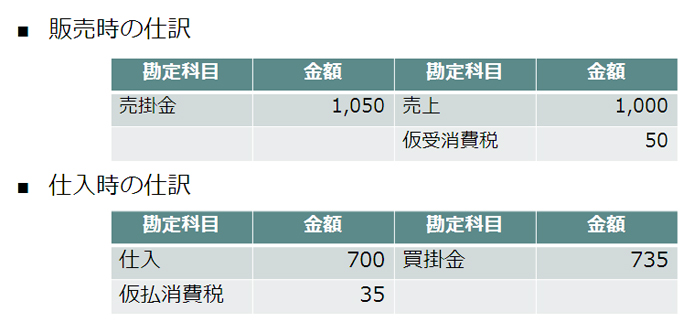

さて、法人同士の取引においては、次のような仕訳で消費税を取り扱います。

売上取引

「仮受消費税」という科目を使って、販売時に消費税分を預かります。

仕入取引

「仮払消費税」という科目を使って、仕入時に消費税分を支払います。

会計年度末においては、この「仮受消費税」と「仮払消費税」の差額を計算して、消費税申告書を作成し、計算された税額を納付します。

この時に注意が必要なのが「端数処理」の問題です。消費税の計算において端数が出ることがありますが、この処理方法は、現行の税率でいえば

総額方式:消費税額=取引価格×0.05÷(1+0.05)

積上方式:消費税額=取引価格×0.05

のいずれかの方式で計算することになります。端数が発生した場合、円単位未満を端数処理して消費税の金額を決定します。(切り捨て・切り上げ・四捨五入のいずれも選択可能)

一方で、平成16年に導入された「総額表示」についてご記憶の読者も多いと思います。「総額表示」は、小売業のように不特定かつ多数の者に販売を行う業種を対象として導入された価格表示の方法です。この「総額表示」の導入にともない、消費税計算の端数処理では「積上方式」(取引価格×税率で消費税額を計算する方法)は原則として認められなくなりました。一方で実務サイドの混乱を避けるため、一定の要件を満たした場合には「経過措置」の適用が認められており、現在も継続されています。

経過措置1:税抜価格を基礎とした従来の端数処理の特例を適用可能

経過措置2:税込価格を基礎とした領収証等において消費税相当額の1円未満の端数を処理した後の金額を明示した場合、積上計算が可能

経過措置3:すでに終了。ただし今回の消費税法改正で復活する予定

このように現状でも「総額方式」と「積上方式」を選択できる制度になっているのは「古い制度」と「新しい制度」が複雑に混在していることが原因であり、それが消費税のしくみをかえってわかりにくくしているともいえます。

消費税改正と業務システムの関連

消費税の改正は基幹業務システムに対して広く影響を及ぼします。

もっとも大きな変更である「消費税率の変更(5%から8%へ、8%から10%へ)」に関連するところでは、税額計算を「取引のどの段階で行うか」を特定しておく必要があります。

一般会計システムに手入力する場合には、仕訳入力の都度税区分を手動で設定するなど、人間に判断に依存するところが多くなります。

一方で、一般会計システムにデータを渡す周辺サブシステム(販売管理システムや購買管理システムなど)では、日常反復的に大量の取引が発生するため税区分を手動で設定するのは物理的に不可能です。そこで、取引発生段階で

- どの税区分を採用するのか(課税・非課税・共通)

- 控除対象仕入税額をどのように計算するのか(個別対応方式・一括比例配分方式)

- どの税率を採用するか(5%・8%・10%)

- 端数処理をどうするか(総額方式・積上方式)

の設定を予め決めておき、消費税額を自動計算するためのしくみを保持しておく必要があります。採用する税率は取引発生日付によって特定されますが、長期間にわたる取引などについては引き続き従前の税率を使うケースもあるため、当面の間は3つの税率が混在することを想定しておく必要があります。

平成26年4月の段階では8%へのシステム対応が必要ですが、10%への対応がすぐまたやってきます。今回の改正第1弾で、これら3つの税率に対応できる業務システムを作っておくとよいでしょう。

消費税の改正は、「販売管理システム」「購買管理システム」「固定資産管理システム」といった個別の業務システムにも大きな影響があるため、早めの対応を検討しなければなりません。8月1日に開催予定のセミナーでは、消費税の改正が「固定資産管理システム」に与える影響について詳しく解説を行う予定です。ご期待ください!

(第1回おわり)

※本コラムの内容は、執筆時点の情報に基づいています。

執筆者:株式会社 クレタ・アソシエイツ 公認会計士 原 幹

井上斉藤英和監査法人(現 あずさ監査法人)にて、会計監査および連結会計/事業管理システムの導入コンサルティングに従事。NTTデータシステムデザイン(現 クニエ)などを経て、2007年に会計/IT領域のコンサルティング・アウトソーシングを行う株式会社クレタ・アソシエイツを設立し、代表取締役に就任。「経営に貢献するITとは?」というテーマをそのキャリアの中で一貫して追求し、公認会計士としての専門的知識および会計/IT領域の豊富な経験を生かし、多くのコンサルティングプロジェクトに従事する。講演および著書・訳書多数。